医薬品中間体業界の概要

医薬品中間体

いわゆる医薬品中間体は、実際には医薬品の合成プロセスで使用する必要がある化学原料または化学製品です。これらの化学製品は、医薬品製造許可を取得することなく通常の化学工場で製造することができ、技術指標が一定の要件を満たしていれば医薬品の合成・生産に使用することができます。医薬品の合成も化学に分類されますが、一般の化学製品よりも厳しい要件が定められています。完成した医薬品および API のメーカーは GMP 認証を受け入れる必要がありますが、中間体のメーカーは GMP 認証を受け入れる必要はありません。なぜなら、中間体は依然として化学原料の合成と生産にすぎず、医薬品生産チェーンの最も基本的かつ末端の製品であり、GMP 認証を取得することはできないからです。これらはまだ医薬品と呼ばれているため、GMP認証を必要とせず、中間体メーカーの参入敷居も低くなります。

医薬品中間体産業

厳格な品質基準に従って、化学合成または生物学的合成により最終医薬品を製造するための製薬会社向けの有機/無機中間体または API を製造および処理する化学会社。ここで、医薬品中間体は CMO と CRO の 2 つのサブ産業に分類されます。

CMO

受託製造組織とは、製薬会社が製造プロセスをパートナーに委託する受託製造組織を指します。製薬 CMO 業界のビジネス チェーンは通常、特殊な医薬品原料から始まります。業界の企業は、基本的な化学原料を調達し、それを特殊な医薬品成分に加工し、さらにそれを API 出発原料、cGMP 中間体、API および製剤に加工する必要があります。現在、大手多国籍製薬会社は少数の中核サプライヤーと長期的な戦略的パートナーシップを築く傾向があり、この業界における企業の存続はパートナーを通じて明らかとなっています。

CRO

受託(臨床)研究組織とは、製薬会社が研究コンポーネントをパートナーに委託する受託研究組織を指します。現在、この業界は主にカスタム製造、カスタム研究開発、医薬品の受託研究と販売に基づいています。医薬品中間製品が革新的な製品であるかどうかにかかわらず、どのような方法であれ、企業の中核的な競争力は依然として研究開発技術によって判断され、それが企業の下流の顧客やパートナーに反映されます。

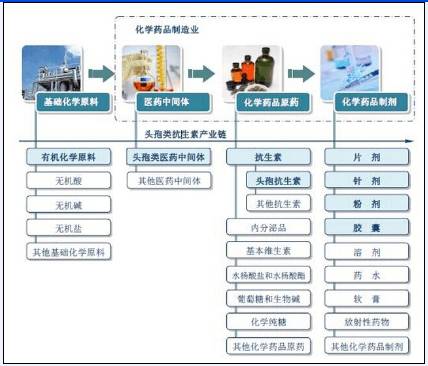

医薬品市場のバリューチェーン

写真

(画像は齊魯証券より)

医薬品中間体産業の産業チェーン

写真

(写真は中国産業情報網より)

医薬品中間体の分類

医薬中間体は、抗生物質の中間体、解熱鎮痛剤の中間体、循環器系薬剤の中間体、抗がん剤の医薬中間体など、応用分野に応じて大きく分類できます。イミダゾール、フラン、フェノール中間体、芳香族中間体、ピロール、ピリジン、生化学試薬、硫黄含有、窒素含有、ハロゲン化合物、複素環式化合物、デンプン、マンニトール、微結晶セルロース、乳糖など、多くの種類の特定の医薬中間体があります。 、デキストリン、エチレングリコール、粉糖、無機塩、エタノール中間体、ステアリン酸塩、アミノ酸、エタノールアミン、カリウム塩、ナトリウム塩等の中間体等。

中国の医薬品中間体産業の発展の概要

IMS Health Incorporated によると、2010 年から 2013 年にかけて、世界の医薬品市場は 2010 年の 7,936 億米ドルから 2013 年の 8,993 億米ドルまで安定した成長傾向を維持し、医薬品市場は主に米国市場の影響で 2014 年から急速な成長を示しました。 。 2010年から2015年までのCAGRは6.14%で、国際医薬品市場は2015年から2019年にかけて緩やかな成長サイクルに入ることが予想されます。しかし、医薬品の需要は厳しいため、純成長率は将来的に非常に大きく、医薬品の世界市場は2019年までに1兆2,200億米ドルに近づくと予想されています。

画像

(画像はIMS Health Incorporatedより)

現在、大手多国籍製薬会社の産業再編、多国籍生産の移転、国際分業のさらなる洗練により、中国は製薬業界の世界分業における重要な中間生産拠点となっている。中国の医薬品中間体産業は、研究開発から生産、販売まで比較的完全なシステムを形成している。世界の医薬品中間体の開発から見ると、中国の全体的なプロセス技術レベルはまだ比較的低く、中間体生産企業をサポートする多くの先進的な医薬品中間体と特許新薬は比較的小規模であり、製品構造の最適化とアップグレードの開発段階にあります。 。

2011年から2015年までの中国の化学医薬品中間体産業の生産額

写真

(写真提供:中国企業産業研究院)

2011年から2015年にかけて、中国の化学医薬品中間体産業の生産量は年々増加し、2013年の中国の化学医薬品中間体の生産量は56万8,300トン、輸出量は6万5,700トンで、2015年までの中国の化学医薬品中間体の生産量は約67万6,400トンでした。

2011-2015 中国化学医薬品中間体産業生産統計

写真

(写真提供:中国商工業研究院)

中国における医薬品中間体の供給は需要を上回っており、輸出への依存度が徐々に高まっている。しかし、中国の輸出は主にビタミンC、ペニシリン、アセトアミノフェン、クエン酸およびその塩およびエステルなどのバルク製品に集中している。これらの製品は、膨大な製品生産量、より多くの生産企業、熾烈な市場競争、低い製品価格、およびその特徴を特徴としている。国内の医薬品中間体市場では、付加価値が高く大量生産されることにより、供給が需要を上回る状況が発生しています。高度な技術を含む製品は依然として主に輸入に依存しています。

アミノ酸医薬品中間体を保護するため、国内の生産企業のほとんどは製品の種類が単一で品質が不安定で、主に海外のバイオ医薬品企業が製品の生産をカスタマイズしています。競争で高い利益を獲得できるのは、強力な研究開発力、高度な生産設備、大規模生産の経験を持つ一部の企業だけです。

中国の医薬品中間体産業の分析

1、医薬品中間体業界のカスタム生産プロセス

まず、顧客の新薬研究開発段階に参加するには、企業の研究開発センターが強力な革新能力を持っていることが必要です。

第二に、顧客のパイロット製品の増幅に対して、大規模生産のプロセスルートに対応するには、企業の製品のエンジニアリング増幅能力と、後の段階でカスタマイズされた製品技術の継続的なプロセス改善の能力が必要です。製品規模の生産のニーズを満たし、生産コストを継続的に削減し、製品の競争力を強化します。

第三に、外国企業の品質基準を満たすように、顧客の量産段階での製品のプロセスを消化し、改善することです。

2. 中国の医薬中間体産業の特徴

医薬品の製造には多くの特殊な化学物質が必要ですが、そのほとんどはもともと製薬産業自身が生産していましたが、社会的分業の深化と生産技術の進歩に伴い、製薬産業は医薬品中間体の一部を化学企業に譲渡しました。生産用に。医薬中間体はファインケミカル製品であり、医薬中間体の生産は国際化学産業の主要産業となっています。現在、中国の製薬産業は毎年約2,000種類の化学原料と中間体を必要とし、その需要量は250万トンを超えている。医薬品の輸出とは異なり、医薬品中間体の輸出は輸入国でのさまざまな制限を受けるほか、発展途上国への医薬品中間体の世界生産も同様であるため、現在の中国の医薬品の化学原料および中間体の生産ニーズは基本的に一致することができます。 、インポートする必要があるのはほんの一部です。また、中国は資源が豊富で原料価格が安いため、医薬品中間体も多く輸出実績も多いです。

現在、中国は2500種類以上の化学支持原料と中間体を必要とし、年間需要は1135万トンに達している。 30 年以上の発展を経て、中国の化学原料と中間体の医薬品生産ニーズは基本的に一致することができました。中国での中間体の生産は主に抗菌薬と解熱薬です。

業界全体として、中国の医薬品中間体産業には6つの特徴がある。第一に、企業のほとんどが民間企業であり、運営が柔軟であり、投資規模が大きくなく、基本的に数百万から1、2億元である。第二に、企業の地理的分布は、主に浙江省台州市と江蘇省金潭市を中心として比較的集中している。第三に、国の環境保護への関心の高まりに伴い、企業に対する環境保護処理施設の建設への圧力が高まっている。第四に、製品の更新速度が速く、市場に参入して3〜5年後には利益率が大幅に低下し、企業はより高い利益を得るために新製品を開発したりプロセスを継続的に改善したりする。第五に、医薬品中間体は一般の化学製品に比べて生産利益が高く、製造工程も基本的に同じであるため、医薬品中間体の生産に中小企業の参入が増え、業界の競争が激化している。 、APIと比較して、中間体の生産の利益率は低く、APIと医薬品中間体の生産プロセスは類似しているため、一部の企業は中間体を生産するだけでなく、独自の利点を利用してAPIの生産を開始します。専門家らは、医薬品中間体の生産が原薬開発の方向に進むのは避けられない傾向だと指摘した。しかし、製薬会社によるAPIの単独使用の影響が大きいため、国内企業が製品を開発してもユーザーがいないという現象が起きています。したがって、メーカーは製薬会社と長期安定供給関係を構築し、製品の販売を円滑に進める必要があります。

3、業界参入障壁

①顧客の障壁

製薬業界は少数の多国籍製薬会社によって独占されています。製薬寡頭企業はアウトソーシングサービスプロバイダーの選択に非常に慎重であり、通常、新しいサプライヤーに対して長い検査期間を設けています。製薬 CMO 企業は、さまざまな顧客のコミュニケーション パターンに対応する必要があり、下流顧客の信頼を獲得して中核サプライヤーになるまでに、長期にわたる継続的な評価を受ける必要があります。

②技術的障壁

医薬品アウトソーシングサービス会社の根幹は、高度な技術を付加した付加価値サービスの提供力です。製薬 CMO 企業は、元のルートにおける技術的なボトルネックや障害を打破し、製薬プロセスを最適化するルートを提供して、医薬品生産コストを効果的に削減する必要があります。研究開発や技術埋蔵量への長期的かつ高額な投資がなければ、業界外の企業がこの業界に本格的に参入することは困難です。

③才能の壁

CMO企業が競争力のある研究開発・生産チームを短期間で構築し、cGMPに準拠したビジネスモデルを確立することは困難です。

④品質規制の壁

FDA やその他の医薬品規制当局は品質管理要件をますます厳しくしており、監査に合格しない製品は輸入国の市場に参入できません。

⑤ 環境規制の壁

時代遅れのプロセスを持つ製薬会社は、高い汚染管理コストと規制圧力を負担することになり、主に高汚染、高エネルギー消費、低付加価値製品(ペニシリン、ビタミンなど)を生産する伝統的な製薬会社は、加速的な排除に直面することになる。プロセス革新を堅持し、グリーン製薬技術を開発することが、製薬CMO業界の将来の発展方向となっています。

4.国内医薬品中間体上場企業

産業チェーンの立場から見ると、医薬品中間体を製造するファインケミカルの上場企業6社はいずれも産業チェーンの下位に位置する。専門的なアウトソーシング サービス プロバイダーであっても、API や配合の拡張であっても、技術力は常に中核となる原動力です。

技術力の点では、国際トップレベルの技術、強力な予備力、研究開発への多額の投資を備えた企業が有利です。

グループ I: Lianhua Technology と Arbonne Chemical。蓮華科技はアンモニア酸化やフッ素化など8つのコア技術を技術核としており、そのうち水素酸化は世界トップレベルにあります。アベノミクスはキラル医薬品、特に化学分解技術とラセミ化技術において国際的リーダーであり、研究開発投資が最も多く、売上高の6.4%を占めている。

グループ II: 万昌テクノロジーと永台テクノロジー。 Wanchang Technology の廃ガス青酸法は、プロトトリゾ酸エステルを製造するための最も低コストで最先端のプロセスです。一方、永台科技はフッ素系ファインケミカルで知られる。

グループ III: 天馬ファインケミカルおよび碧康 (以前は九蔵として知られていた)。

上場企業の技術力比較

写真

上場医薬品中間体企業の顧客とマーケティングモデルの比較

写真

上場企業製品の下流需要と特許ライフサイクルの比較

写真

上場企業の製品競争力分析

写真

ファインケミカル中間体のグレードアップへの道

写真

(写真と資料は齊魯証券より)

中国の医薬中間体産業の発展展望

ファインケミカル産業分野の重要な産業として、医薬品生産は過去10年間で開発と競争の焦点となっており、科学技術の進歩に伴い、人類の利益のために多くの医薬品が開発され続けています。これらの医薬品の多くは、新しい高品質の医薬品中間体の生産に依存しているため、新薬は特許で保護されていますが、それらを使用した中間体には問題がないため、国内外の新しい医薬品中間体の市場開発スペースと応用の見通し非常に有望です。

写真

現在、医薬品中間体の研究方向は、主に複素環化合物、フッ素含有化合物、キラル化合物、生物学的化合物などの合成に反映されています。医薬品中間体の開発と製薬業界の要件との間には、依然として一定のギャップがあります。中国で。無水ピペラジン、プロピオン酸など、技術レベルの高い製品は中国での生産を組織できず、基本的に輸入に頼っている。製品によっては、量的には国内製薬業界の要求を満たすこともできるが、より高い製品が必要となる。コストと品質が標準に達しておらず、TMB、p-アミノフェノール、D-PHPGなどの医薬品の競争力に影響を及ぼし、製造プロセスを改善する必要があります。

今後数年間で、世界の新薬研究は、脳機能改善薬、抗関節リウマチ薬、抗エイズ薬、抗肝炎およびその他のウイルス薬、脂質の 10 カテゴリーの薬剤に焦点を当てることが予想されます。 -降下薬、抗血栓薬、抗腫瘍薬、血小板活性化因子拮抗薬、配糖体強心薬、抗うつ薬、抗精神病薬、抗不安薬など。これらの薬剤の中間体の開発は将来の方向性です。医薬品中間体の開発と、新たな市場スペースを拡大する重要な方法です。

投稿時間: 2021 年 4 月 1 日